2019-10-28 / 09월호 지면기사

/ 글│사르완트 싱(Sarwant Singh), Frost & Sullivan

Hunger Games Begin And Robots헝거게임과 딜리버리 상륙작전

리테일 ‘라스트마일’ 모빌리티 스턴트

미래의 자율로봇, 자율주행차, 드론 등은 제품을 배송하고 받는 현재의 방식을 바꿀 것이다. 자동화된 배송은 효율성과 비용 향상을 통해 물류비를 80~90% 낮추면서 미래 배송의 80% 이상을 점유하면서 새로운 물류체계, 서비스와 경험, 생태계를 창조할 것이다. 자율주행차, 드론 등을 이용한 자율배송의 미래는 이미 곳곳에서 테스트되기 시작했고, 그 스턴트 무대 중 하나로 소매산업의 라스트마일, ‘배달의민족’과 같은 푸드 딜리버리 시장이 조명 받고 있다. 거의 모든 카 메이커의 자율주행, 드론 프로젝트가 이와 연관되고 있다.

글│사르완트 싱(Sarwant Singh), Frost & Sullivan

아마도 당신은 이달 적어도 한 번은 온라인으로 음식을 주문했을 것이고(보수적인 추측), 거리에서는 휙 지나가는 한 명 이상의 배달원을 봤을 것이다. 이제는 이런 온라인 푸드 딜리버리 시장이 2025년에 2,000억 달러(238조 원) 규모에 이를 것이라는 전망이 놀랄 만한 것이 아니게 됐다.

사실, 음식 배달은 새로운 컨셉은 아니다. 전화 주문부터 특정 식당에 연결된 전용 온라인 플랫폼에 이르기까지, 음식 주문 프로세스는 전자렌지에 냉동식품을 넣고 조리하는 것만큼이나 쉬워졌다. 지난 5~7년간 전 세계에는 수많은 회사들이 이런 새로운(지금은 그렇게 신기하지 않은) 마술에 집중하면서 이전까지 온라인 푸드 딜리버리 서비스가 특정 식당이나 메뉴로 제한됐던 것은 이제 진짜 뷔페처럼 수천 개의 식당과 수백만 가지의 요리를 보고 주문할 수 있게 됐다.

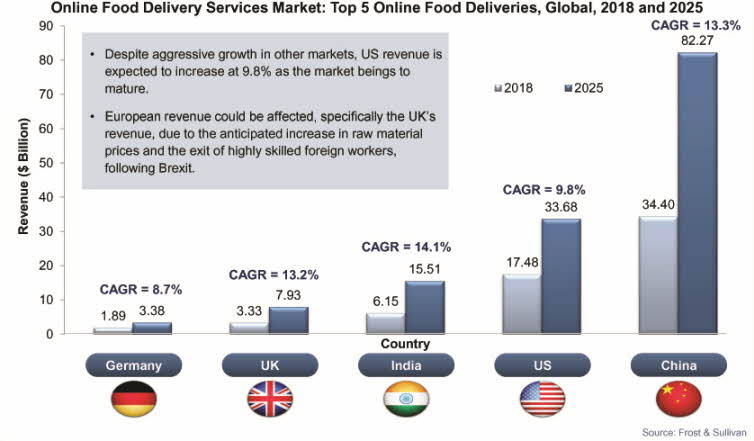

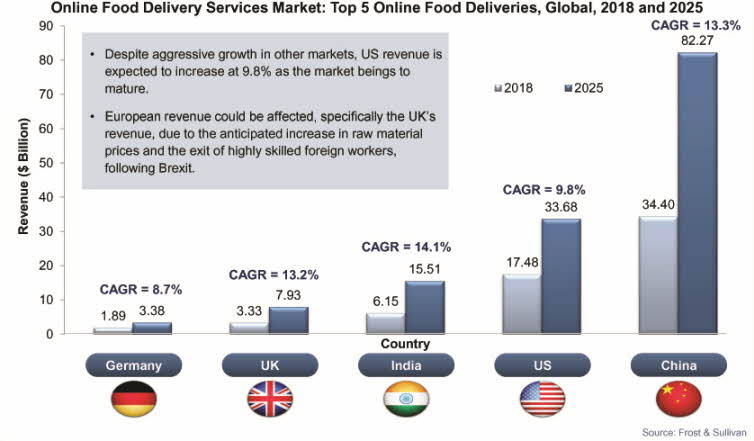

온라인 푸드 컴퍼니들도 고객이 그들의 서비스에 열광하면서 환호를 부르고 있다. 수백만 명의 고객들이 주방의 냄비에 국자를 넣고 휘젓는 장시간의 소비보다 버튼을 눌러 간단히 음식을 배달받기를 원함을 보여주면서 산업의 성장률은 치솟고 있다. 프로스트 앤 설리번(Frost & Sullivan)은 지난해 이런 주문(booking)에 대한 총매출액을 820억 달러(98조 원) 규모로 추정했고, 누적 성장률 14%를 기록, 2025년까지 총매출액이 두 배 이상 증가할 것으로 예상했다.

온라인 푸드 딜리버리는 기존의 다인인(dine-in) 레스토랑 비즈니스에도 커다란 영향을 주고 있다. 예를 들어 영국의 유명 셰프인 제이미 올리버(Jamie Oliver)는 온라인 푸드 딜리버리 서비스가 그의 레스토랑 체인을 파산시켰다고 비난하기도 했다. 물론, 집에서 넷플릭스로 주문한 컨텐츠를 느긋하게 시청하면서 자신이 좋아하는 배달 음식을 시켜먹으며 저녁 시간을 보내는 것에 대해 누가 뭐라 할 수 있겠는가.

푸드 딜리버리 비즈니스 모델과 핵심 회사들

늘어나는 투자

푸드 딜리버리 비즈니스 모델과 핵심 회사들

늘어나는 투자

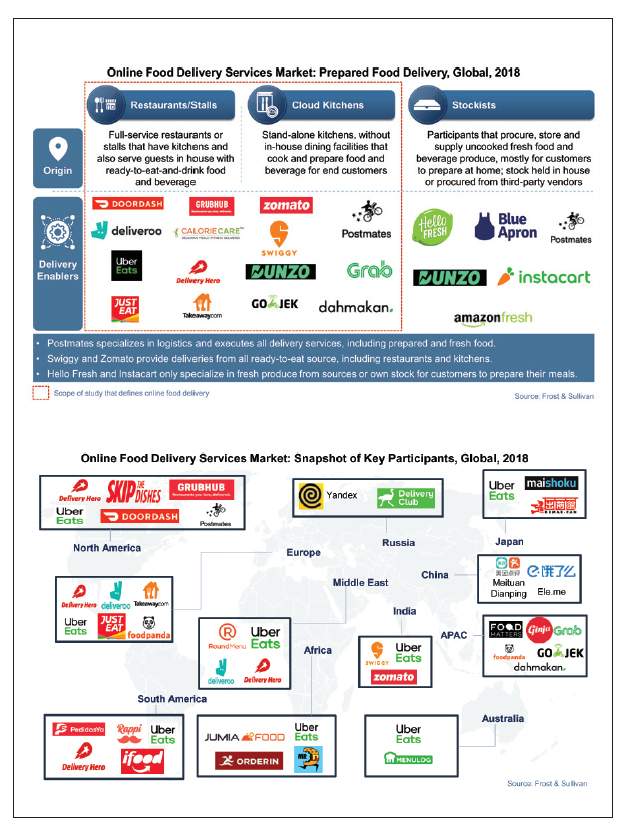

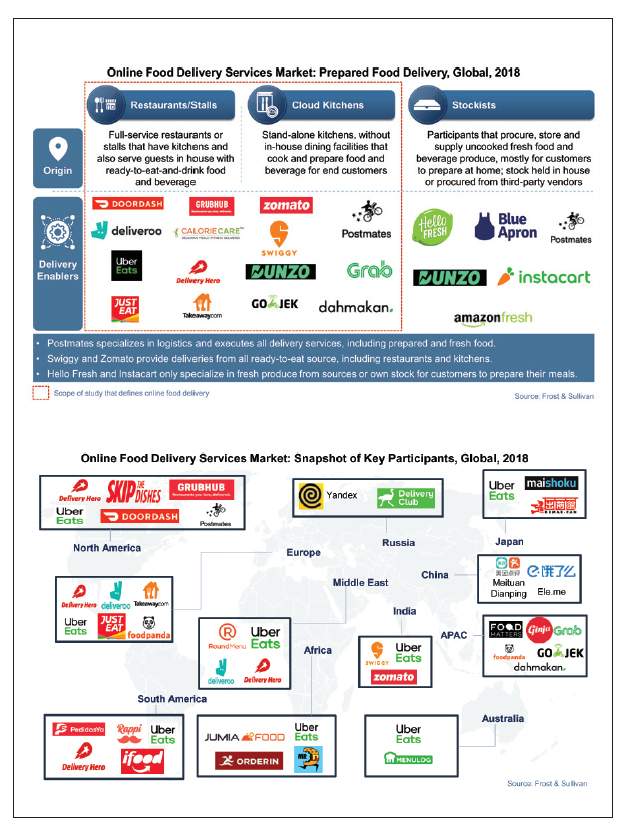

북미지역에는 이미 시장 점유율의 1/3을 차지하는 최대 플레이어인 그럽허브(Grubhub)가 10개 이상의 온라인 배달 음식회사를 이끌고 있다. 유럽에는 10개가 넘는 프로바이더들이 존재하는데, 특히 네덜란드 회사인 저스트 잇(Just Eat)이 이 지역 8개 국가에서 비즈니스 활동을 전개하고 있다. 영국에서는 무려 83% 이상의 마킷 셰어를 차지하고 있다.

그러나 숫자 측면만 본다면, 중국의 거대한 식객 덕분에 아시아가 최대 시장으로, 글로벌 온라인 푸드 딜리버리 시장의 무려 55%를 차지한다. 중국의 온라인 음식 배달 매출은 2018년 340억 달러(40조 원) 이상을 기록했는데, 가장 큰 두 회사인 어러마(Ele.me)와 메이탄 디엔핑(Meituan Dianping)이 지난해 거의 100억 건이라는 경이적인 배달 기록을 달성키도 했다.

온라인 푸드 딜리버리 사업의 영향력을 이해하려면 우버이츠(Uber Eats, 한국에서는 철수)라는 회사를 면밀히 살펴봐야 한다. 2014년에 시작된 이 회사는 형제인 우버(Uber)를 기반으로 전 세계에서 천문학적 성장을 했다. 우버이츠는 매년 14억 달러의 수익을 기록한다. 6개 대륙 670개 이상 도시에 존재하면서 매년 거의 10억 건의 식사를 제공한다. 현재 기업가치는 200억 달러 이상이다.

하지만 우버이츠 뿐만 아니라 현재 성공적으로 운영되는 거의 모든 온라인 음식 배달회사의 성장은 막대한 투자 없이는 불가능하다. 2018년 한 해에만 이들 회사는 96억 달러(11조 원) 이상 투자를 받았다. 아시아는 이 자금의 거의 60%를 챙겼다. 알리바바, 타이거 캐피탈, 소프트뱅크 그룹과 같은 강력한 투자자들이 이들의 주요 투자사 중 하나였고, 그들은 성장에 대해 여전히 낙관하고 있다.

다임러의 어드밴스(adVANce) 파일럿 프로젝트에 스타쉽 테크놀로지스(Starship Technologies)의 자율 딜리버리 로봇이 승선했다.

다임러의 어드밴스(adVANce) 파일럿 프로젝트에 스타쉽 테크놀로지스(Starship Technologies)의 자율 딜리버리 로봇이 승선했다.

이러한 헝거게임으로 온라인 푸드 딜리버리 사업에서 몇몇 기업들은 각 국가의 소규모 기업들을 적극적으로 인수하면서 글로벌 입지를 넓히고 경쟁력을 강화할 수 있었다. 예를 들어, 2018년 네덜란드의 거대 확장기업인 테이커웨이닷컴(Takeaway.com)은 다른 주요 플레이어인 딜리버리 히어로(Delivery Hero)의 독일 사업을 11억 달러에 인수했다. 또 그리스, 불가리아 및 루마니아의 주요 시장 플레이어들을 인수했다. 최근에는 다른 주요 글로벌 기업인 저스트 잇(Just Eat) 합병 소식이 들리기도 했다. 이 합작법인은 4,000만 명 이상의 이용자를 보유한, 거의 기업가치가 110억 달러에 달하는 유럽 전역의 지배적인 기업이 될 수 있다. 딜리버리 히어로는 지역 브랜드인 탈라바트(Talabat), 캐리지(Carriage), 인도의 조마토(Zomato) 등을 인수해 중동에서 성공적으로 확장하며 시장의 70% 이상을 차지했다.

그러나 일부 인수는 이들의 레시피대로 진행되지 않았다. 모빌리티 회사인 올라(Ola)는 2017년에 약 4,500만 달러에 푸드 딜리버리 회사인 푸드판다(Foodpanda)를 인수했는데, 경쟁에 실패하면서 2019년 운영을 중단했다.

드론 배송 프로젝트 ‘프로젝트 윙’이 4월 미 연방항공청으로부터 첫 상업용 드론 배송 허가를 획득하면서 시범 서비스가 곳곳에서 전개되고 있다.

모두가 액션!

드론 배송 프로젝트 ‘프로젝트 윙’이 4월 미 연방항공청으로부터 첫 상업용 드론 배송 허가를 획득하면서 시범 서비스가 곳곳에서 전개되고 있다.

모두가 액션!

푸드 딜리버리는 산업 외부의 기업들도 열망하는 산업이다.

예를 들어, 핀테크 회사는 디지털 월렛과 같은 지불 게이트웨이를 기존 플랫폼에 통합해 원활한 주문 및 지불 경험을 제공함으로써 이 사업에서 수익을 창출하고 있다. 접객업의 파트너들은 호텔 주방에서 온라인 플랫폼과 여분의 음식을 이용해 온디멘드 푸드 사업을 준비하고 있다.

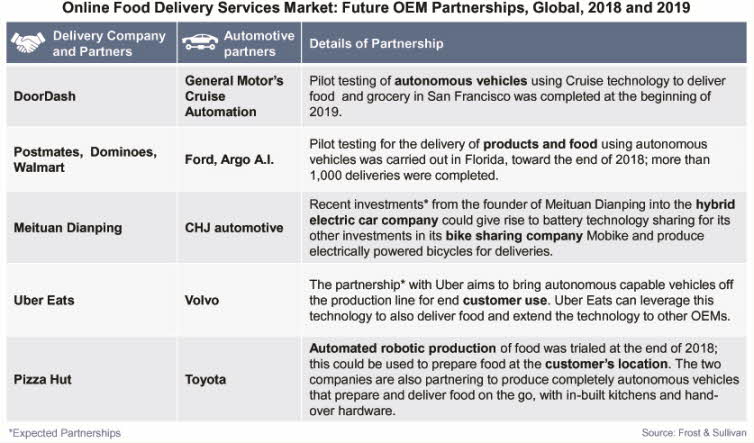

자동차와 운송산업의 기업들은 라스트마일 배송이 제공하는 엄청난 성장 잠재력을 활용하기 위해 예의주시하고 있다. 로봇기술 기업들은 대학 캠퍼스나 도심 등과 같은 폐쇄적인 환경에서 딜러버리용 상업 로봇 제작을 위해 지상 로봇을 개발, 테스트하고 있다. 예를 들어, 로봇공학 회사인 뉴로(Nuro)는 배달원에게 의존하는 기존의 방법과 비교해 비용과 시간 효율성면에서 로봇 배송이 훨씬 뛰어나다고 보고, 도미노 피자(Dominos Pizza)와 함께 텍사스, 휴스턴 등지에서 자율주행 배송 로봇의 상용화를 희망하고 있다.

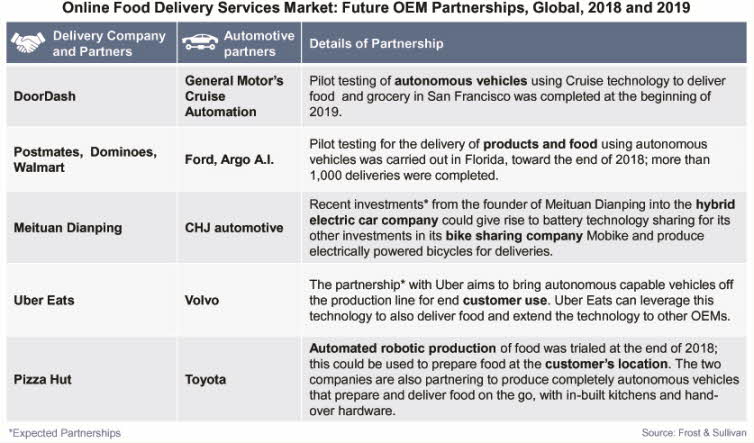

포드, 토요타, GM과 같은 자동차 제조업체들도 미래에 미국 온라인 푸드 딜리버리에 그들의 차량이 채택되길 기대하며 자율주행 딜리버리 테스트를 수행하고 있다.

캐시버닝

포드와 포스트메이트의 자율주행 푸드 딜리버리. 위는 포드-어질리티 로보틱스의 2족 보행 딜리버리 로봇

포드와 포스트메이트의 자율주행 푸드 딜리버리. 위는 포드-어질리티 로보틱스의 2족 보행 딜리버리 로봇

그러나 막대한 수입과 투자에도 불구하고 푸드 딜리버리 회사는 여전히 높은 캐시버닝으로 수익성 문제를 겪고 있다. 회사가 경쟁에서 이기기 위해 상품 비용을 크게 보조하는 손실을 감내하면서 경쟁에서 승리하려는 약탈가격으로 수익성 확보가 쉽지 않은 현실이다. 이러한 서비스는 또한 다른 당사자와 계약을 맺기 때문에 물류의 신뢰성, 제품의 품질 이슈 등을 통제할 수 없다는 문제가 있다. 또 고객이 두 가지 요소 중 어느 하나라도 만족하지 않는다면 온라인 푸드 컴퍼니가 금전적인 손실을 부담해야할 수도 있다. 게다가 유령 배송이나 디지털 지불과 관련된 사이버 보안 등도 갈수록 위험요소로 떠오르고 있다.

이같은 수익성 문제로 몇몇 기업들은 헝거게임을 견디지 못하고 사업을 접었다. 예를 들어 2019년 미국의 스타트업 먼체리(Munchery)는 매우 높은 캐시버닝과 무리한 확장, 추가 투자 유치에 실패하며 1억 2,000만 달러 이상의 자금을 지원받고도 사업을 중단했다. 한 호주의 건강식 푸드 딜리버리 스타트업은 제한적인 고객 기반으로 문을 닫았다. 아마존 레스토랑(Amazon Restaurants) 또한 치열한 경쟁 환경과 미국 시장에서의 침투 실패로 운영을 중단했다.

글로벌 푸드 딜리버리 시장 전망

성공을 위한 혁신

글로벌 푸드 딜리버리 시장 전망

성공을 위한 혁신

셰프는 요리에 버금간다. 마찬가지로, 혁신 혹은 멸망은 온라인 푸드 딜리버리 회사의 미래를 판가름할 것이다. 현장에서 드러난 혁신적인 개념 중 하나는 온라인 테이크아웃을 위한 전용설비인 '다크(dark)' 또는 ‘클라우드(cloud)’ 키친이다. 이는 레스토랑과 비교할 때 시설에 필요한 자본투자가 크게 낮아 음식을 저렴한 가격으로 제공할 수 있다. 온라인 음식 배달회사는 이러한 시설을 만들거나 운영하는 타사 업체와 파트너십을 맺거나 심지어 다른 브랜드 이름으로 음식을 준비하기 위해 자체 투자를 하고 있다. 예를 들어, 인도의 스위기(Swiggy)는 볼 컴퍼니(Bowl Company)라는 자체 클라우드 키친 서비스를 운영한다.

흥미로운, 또 다른 성장 전략 중 하나는 푸드 딜리버리 서플라이체인에서 한발 물러나는 것이다. 이들은 원재료 단계의 공급망에 통합돼 생산자로부터 상품을 유통창고로 배달하는 한편, 이 창고의 공급품을 식당 및 기타 푸드 컴퍼니에 분배한다. 예를 들어, 조마토는 신선한 농산물을 저장하기 위해 인도 전역에 거대한 창고를 대거 설치하고 품질 표준을 유지하면서 식품 조달 비용을 절감한다. 최종 결과는 조마토가 풀 스택 플레이어가 돼 재료 조달에서부터 클라우드 키친까지 모든 측면에서 중개자이기 때문에 고객에게 저렴한 비용으로 고품질의 식사를 제공하는 것이다.

세계 인구 11%만이 현재 푸드 딜리버리 플랫폼을 이용할 수 있지만 이는 갈수록 확대될 것이다. 기업들은 더 많은 고객의 지갑과 저녁 테이블을 차지하기 위해 공격적으로 확장하고 혁신할 것이다. 다음 10년이 지나면 우리는 주방에서 땀 흘리며 조리하는 대신 시간과 비용 측면에서 더 효율적으로 원하는 음식을 현관 바로 앞에서 로봇이나 드론을 통해 배달받을 것이다.

이 글은 ‘세계 푸드 딜리버리 서비스 시장의 미래(Future of Global Online Food Delivery Services Market)’ 연구보고서의 제1 저자인 프로스트 앤 설리번(Frost & Sullivan)의 바이룹 나르라(Viroop Narla)의 도움을 받아 작성했다.

미래 자동차 OEM 비즈니스 파트너

AEM(오토모티브일렉트로닉스매거진)

<저작권자 © AEM. 무단전재 및 재배포 금지>