.jpg)

유럽 전기차 충전시장의 포지션 기준은 설정됐다. 따라서 남은 문제는 미래에 일어날 일에 대한 것이다. 시장은 어떻게 발전하고 승자는 누가 될 것인가. 어쨌든 지금은 확장할 때다. 2025년경까지 각 기업들은 선택한 비즈니스 모델과 시장 위치를 계속해서 개발시킬 것이다. 승자는 향후 2~3년 내 올바른 조치를 취하고 네트워크를 빠르고 스마트하게, 최고의 위치에 배치하는 데 필요한 CAPEX를 높이는 회사가 될 것이다. 롤랜드버거(Roland Berger)가 유럽 충전시장에 대해 말한다.

글 | 밥티스테 매조니에(Baptiste Maisonnier) 파트너

팀 롱스태프(Tim Longstaff) 파트너

후안 루이스 빌체즈(Juan Luis Vilchez) 파트너

에르완 가우데메르(Erwan Gaudemer) 파트너

타렉 압달라(Tarek Aballah) 파트너, Roland Berger

문의 | 이수성(Lee, Soosung) 롤랜드버거 한국 대표_ soosung.Lee@rolandberger.com

유재민(Yoo, Jaemin) 파트너_ jaemin.yoo@rolandberger.com

연관기사 | 유연하고 확장 가능한 온보드 충전기 (autoelectronics.co.kr)

유럽 전기차(EV) 시장은 호황을 누리고 있으며 판매량은 향후 10년 동안 지속적으로 가속될 것이다. 기존 차량 대비 전기차의 원가경쟁력이 높아지는 동안 유럽연합(EU)이 2035년부터 내연기관 신차 판매를 금지하면서 EV 성장을 견인하고 있다.

그 결과 EV 충전시장은 번성하고 있지만 다소 비정형적 양상이다. EV 충전시장은 전기차 운전자의 예측할 수 없는 행동에 직접적인 영향을 받는 복잡한 시장인데, 충전업체들은 이에 대응해 제각각 독창성을 발휘하고 있다. 시장에는 아직 승자가 없고, 경쟁사들은 다양한 관련 비즈니스 모델 및 전략을 이용해 가정, 중간지, 목적지, 직장 등에서 충전하는 공공 및 민간 충전의 다양한 사용사례를 테스트하고 있다.

지금은 확장이 우선이다. 이와 관련 4가지 레이스가 동시 진행되고 있고, 승자는 자본적 지출(CAPEX)의 리스크 수준(asset light or asset heavy)과 충전속도(고속/저속)에 대한 두 가지 차원을 결합해 얻은 4가지 시장에서 각각 나타날 것이다. 승자는 2~3년 내 올바른 조치를 취하고 네트워크를 빠르고 스마트하게 전개하는 데 필요한 CAPEX를 높이는 회사가 될 것이다. 모든 시장 부문이 같은 속도로 발전하는 것은 아니지만, EV 소유자의 요구를 충족하는 한 관련성은 유지될 것이다.

2025년부터는 시장 통합이 일어나 ▶EV 충전에만 집중한 퍼스트무버인 순수 플레이어 ▶전력/에너지 기업이 소유한 플레이어(전력시장에 대한 상당한 지식/경험이 있는 대규모 투자사) ▶자동차 OEM(제품과 밀접한 관련이 있는 자원이 풍부한 플레이어) 등 세 가지 유형의 기업이 시장의 중심이 될 것이다.

모두가 고고!

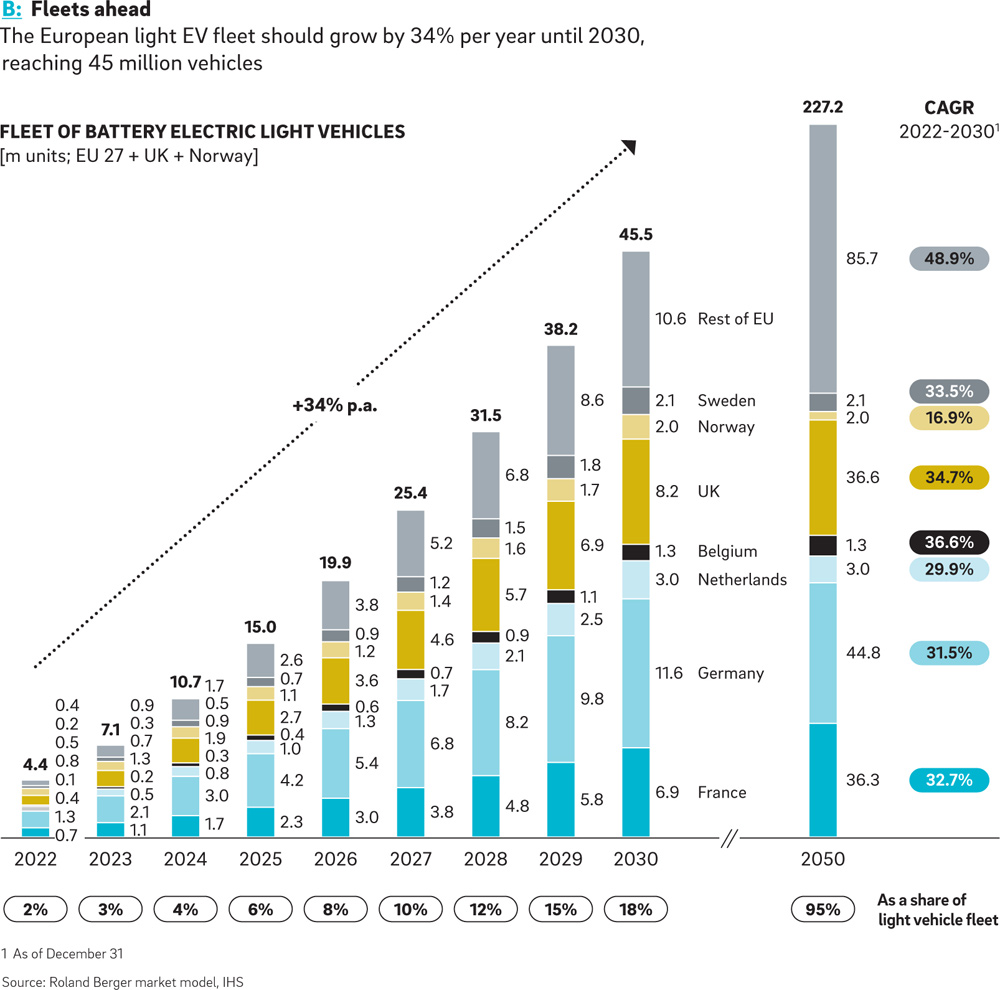

유럽 전기차 시장은 지난 몇 년 동안 성년이 됐다. 판매는 거의 제로에서 급증해 현재 유럽의 EV 플릿(EU 27개국과 영국, 노르웨이)은 전체의 약 2%를 구성하고 있다. 2030년까지 이 수치가 18%, 2050년에는 95%로 증가할 것이다. 이는 승용차 시장에서 내연기관이 거의 제거된다는 것이다.

핵심 전제조건이 이미 마련됐기 때문에 이 예측은 실현될 가능성이 매우 높다. 규제 측면에서 유럽, 국가, 지방당국이 EV 채택을 높이기 위해 열심히 하고 있다. 예를 들어, EU는 2030년까지 OEM의 CO2 배출량 목표를 2021년보다 38% 낮추도록 설정했다. EV는 이를 달성하는데 매우 중요하다. 또 EU 회원국들은 2035년부터 새로운 ICE 자동차 판매를 금지하겠다고 약속했다.

OEM도 제 역할을 하고 있다. 제조업체는 전적으로 전기차에 집중하고 있으며 EV 운전자 경험 개선을 위해 노력하고 있다. 여기에는 더 크고 개선된 제품 포트폴리오를 제공하는 것이 포함된다. 따라서 향후 5년간 배터리 전기차 모델 수를 두 배로 늘려 소비자 선택권을 넓힐 계획이다. 기술 혁신은 또한 생산 효율성 증가와 배터리 비용 절감을 보장할 것이다.

OEM의 연구개발 성공은 EV 채택에 대한 많은 주요 기술적 장애물을 해결하고 광범위한 기술개발로 이어질 것이다. 예를 들어 배터리는 더 긴 주행거리를 보장하고 화재 위험은 최소화되고 있다. 그리드 운영자는 전력 공급과 수요의 균형을 더 잘 맞출 수 있고, 충전소 운영을 위한 하드웨어와 소프트웨어도 성숙하고 있다.

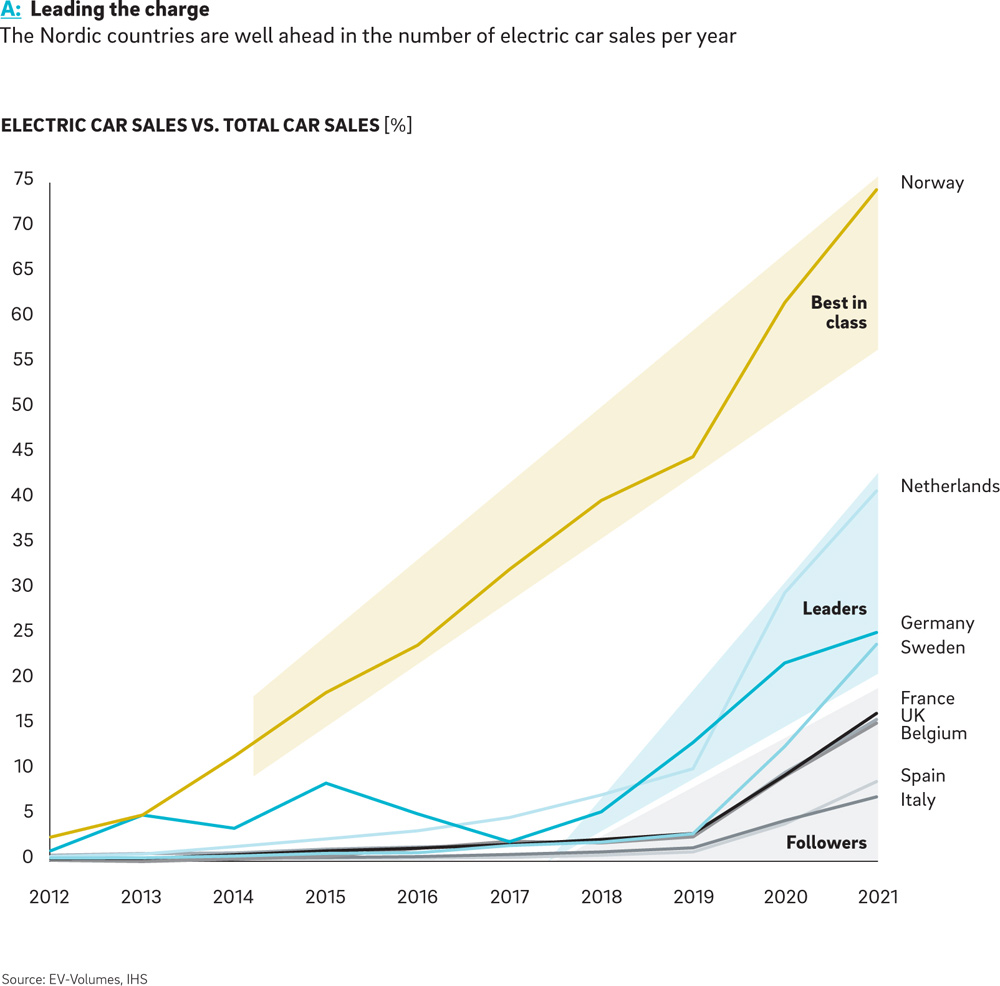

EV는 점점 더 저렴해지고 있다. 총 소유 비용과 정부 인센티브의 감소로 점점 더 많은 인구가 전기차를 구입할 수 있게 됐다. 이런 발전으로 이제 유럽은 전기차 판매의 티핑포인트를 넘어섰다. 현재 EV 등록차량은 일부 EU 국가에서 ICE 차량과 같거나 앞서고 있으며 북유럽 국가는 이런 전기화 경쟁을 주도하고 있다.

유럽 전역에서 EV 보급이 급격히 가속화될 것이다. EV 승용차는 2022년 440만 대에서 2030년 4,550만 대까지 연평균 34% 성장할 것이다(A, B). 따라서 EV의 앞길은 맑고 활짝 열려 있는 것 같다. 하지만 한 가지 문제가 있다. 급성장하는 EV 시장을 지원하기에 충분한 충전기가 있는가의 문제다.

충전 인프라는 오랫동안 EV 소유자와 생산자에게 골칫거리였다. 그러나 현재 상황은 불과 몇 년 전과 비교해 크게 개선됐다. 예를 들어 EV의 주행거리는 이제 대부분 단거리 사용자에게 만족스러운 수준에 도달했으며 평균 범위는 2019년 336 km에서 2025년 380 km, 2030년 440 km로 증가할 것으로 예상된다(OEM은 장기적으로 주행거리를 늘리기 보다는 배터리 비용을 낮추는 데 집중할 가능성이 높다).

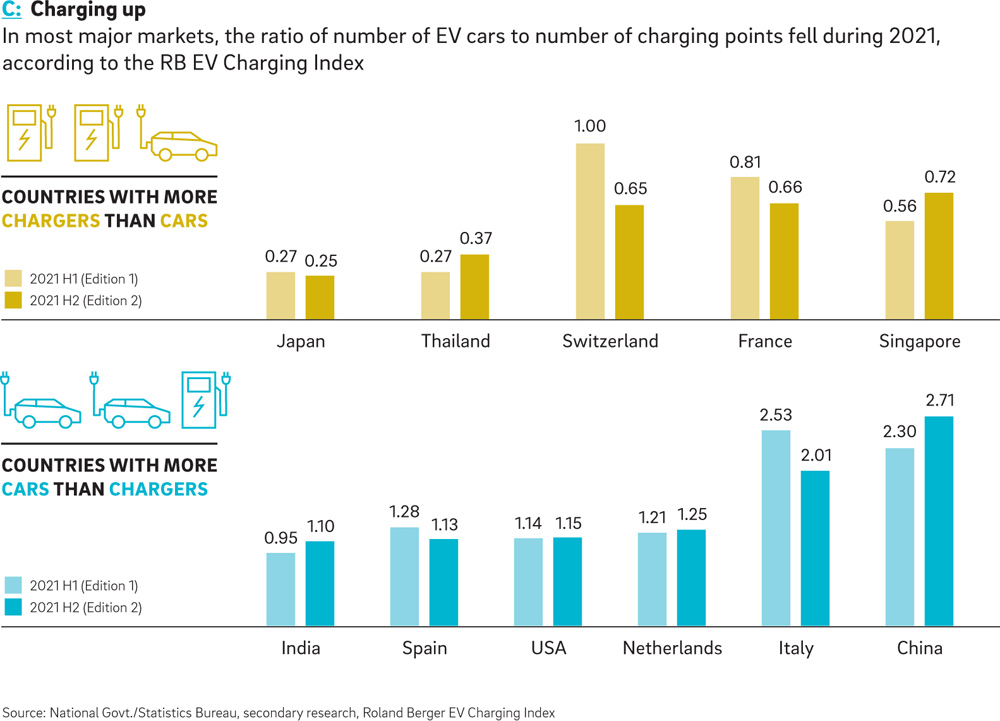

그러나 부족한 충전 인프라로 인한 이른바 ‘주행불안증’이 전기차 오너와 전기차 구매를 고려하는 내연기관차 소유자 사이에 가장 큰 걱정거리로 떠올랐다. 그들은 특정 경로에서 차량을 충전할 수 없거나 충전을 위해 오랜 시간을 기다려야 하는 것을 꺼린다. 이런 우려를 완화하는 유일한 방법은 광범위한 충전 인프라를 구축하는 것이다(C).

충전시장은 확장할 준비가 됐다

EV 충전시장은 2010년대에 시작됐다. 개발의 첫 단계는 전문 스타트업 그룹이 주로 수행하는 테스트 및 학습 전략이 특징이었다. 초기 유럽의 무버는 프레시마일(Freshmile, 2010), 그린플럭스(GreenFlux, 2011), 패스트네드(Fastned, 2012), EnBW(2013), 알레고(Allego, 2013) 등이었다. 최근에는 대규모 석유 및 가스업체, 전력 및 자동차 그룹이 수많은 이니셔티브와 다양한 성공을 통해 EV 충전시장에 진입했다.

예를 들어 쉘(Shell)은 2017년에 쉘 리차지(Shell Recharge)를 출범하며 이동 중 충전을 제공했으며, 2019년 토탈에너지스(TotalEnergies)는 2018년 인수한 프랑스의 충전회사를 통해 전기이동성 전용의 새로운 국제 브랜드인 ‘EV Charge’를 출시했다.

기업들은 주유소에서 충전하는 ‘인루트’(예: Fastned, IONITY), 레스토랑, 쇼핑몰, 호텔 등 목적지 및 노상 충전(예: Allego, Electra), 일반 주거 및 직장 충전(예: ZePlug, ZeBorne) 및 제너럴리스트(예: Shell Recharge, Izivia) 등 4가지 사용사례 중 하나에 집중하는 경향이 있다.

이제 시행착오의 첫 단계가 끝났고, 시장이 성숙해지고 있다는 강한 신호가 나타나고 있다. 신생 기업은 성장했으며 기록적인 펀딩 라운드를 기록했다. 2021년 아이오니티(IONITY)의 7억 유로 투자유치는 대표적인 이정표이자 모든 후속 투자자들의 조기 신호가 됐다.

대부분의 주요 충전소 운영자(CPO)는 이제 전략을 수립하고 EV 시장에서 위치를 선택했다. 주요 공공충전 위치를 확보하거나 규모의 경제가 있는 충분히 큰 네트워크를 보유하는 것이 높은 내부수익률(IRR) 달성에 중요한 만큼 경쟁사보다 더 빠르게 확장하는 게 목표가 됐다.

다행히 시장 환경은 EV 충전 플레이어가 확장하기에 매우 유리하게 돌아가고 있다.

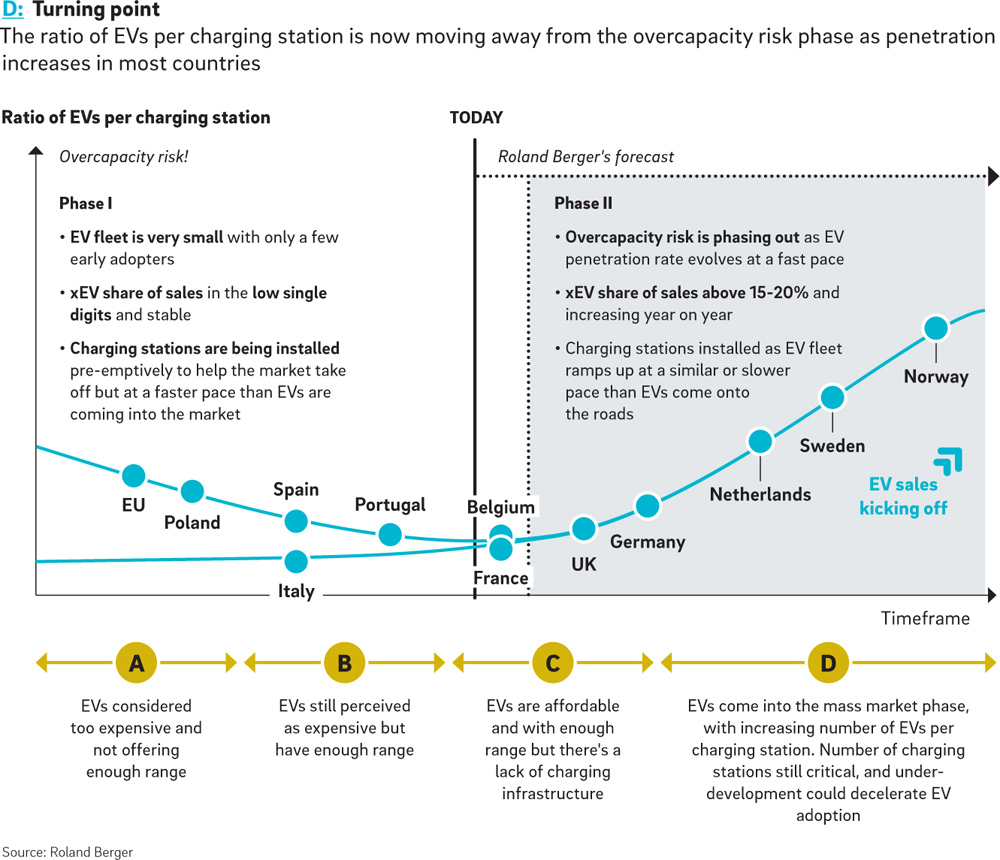

▶수요는 강력하다. 유럽의 EV 플릿은 이미 상당히 크고 연간 34%씩 성장하고 있어 EV 충전회사는 가까운 장래에 강력한 수요에 베팅할 수 있다. 예를 들어 공항의 고성능 충전기(HPC)가 40% 이상의 비율을 기록하면서 최고의 공공충전소의 활용률도 치솟고 있다(D).

▶기술적 준비도 됐다. 충전회사는 이미 필요한 CPO/MSP 소프트웨어 및 인터페이스와 검증된 통신 프로토콜을 갖추고 있다. 예를 들어, 알레고는 IPO 중 그들의 독점적인 알라모(Allamo) 기술을 통해 네트워크에 추가할 주요 충전 사이트를 선택할 수 있다. 또, 이를 위해 교통 통계 및 독점 데이터베이스를 분석해 지역 EV 밀도, 운전 행동 및 EV 기술개발을 포함한 100개 이상의 지표를 이용해 EV 충전 수요를 예측한다.

▶파트너십 기회도 다양하다. 첫째, 사업 및 충전 수익을 개발하기 위한 협력은, 예를 들어 목적지 충전 전문업체를 위한 소매업체와의 파트너십 또는 사업장 부문을 대상으로 하는 CPO를 위한 임대/임대 및 VTC 업체와의 파트너십을 생성한다. 둘째, OEM과 IT 기업으로부터 필요한 하드웨어와 소프트웨어를, 부동산 개발업체로부터 위치를, 전력회사로부터 에너지 공급을 확보하기 위한 서비스 파트너십 및 우수한 설치 및 유지보수 계약의 기회가 있다. 셋째는 목표로 하는 지리적 파트너십이다. 여기에는 지역 챔피언[예를 들어, 네덜란드의 EnBW와 에네코(Eneco), 영국의 오스프리(Osprey), 프랑스의 프레스마일 등]과 범유럽 스케일업(알레고, 패스트네드 등)의 두 가지 범주가 있다.

이런 상황에서, 공공 투자자와 개인 투자자 모두는 시장이 선택의 기회에 이르렀다고 보고 있다. EV 충전업체들은 최근 그들의 네트워크를 강화하기 위해 자본금이든 부채든 막대한 자본을 조달했다. 아이오니티의 계약 외에도 EVgo(5억 7,500만 달러, 2021년), NW그룹(3억 유로, 2022년), 알레고(1억 6,000만 달러, 2022년), 엘렉트라(1억 6,000만 유로, 2022년), 패스트네드(1억 5,000만 유로, 2021년), 파워닷(1억 5,000만 유로, 2022년) 등의 주요 자본 투입이 있었다. 이제 NW그룹과 알레고는 유니콘 지위까지 달성해 가치가 10억 달러가 넘는다. 전기차 시장 관계자들에 따르면 앞으로 몇 달 안에 더 큰 규모의 모금 발표가 있을 것으로 예상된다.

성공을 위한 4가지 방법

EV 충전시장이 성장함에 따라 4개 부문이 부상하고 있다. 이는 CAPEX 리스크 수준과 충전속도의 두 축을 따라 표시할 수 있다.

EV 충전은 자본비용이 높다. 예를 들어 HPC 설치 비용은 50,000~100,000유로 사이다. 그렇다면 누가 위험을 감수하고 EV 충전 네트워크를 구축하는 데 필요한 막대한 자본을 투입할까? CPO 관점에서 보면 두 가지 뚜렷한 프로필이 있다.

▶Asset light 모델을 따르는 플레이어는 허가, EPC, 소싱, 위치 선택, 유지관리 및 운영과 같은 충전 관련 서비스를 제공한다. 고객이 수용할 수 있는 리드 타임을 보장할 수 있을 만큼 충분히 큰 인력을 확보하면서 인력규모(FTE)가 비어 있지 않도록 충분한 백로그가 있어야 한다. 또 충전기 설치 속도가 느려지면 대체 비즈니스를 찾아야 한다.

▶Asset heavy 모델에서는 플레이어가 CAPEX를 직접 투자하고 장비는 적어도 부분적으로는 소유권을 유지한다. 그들은 CAPEX를 지원하면서 빈 스테이션의 높은 위험을 감안하지만, 일단 설치되면 연금과 같은 수익과 매우 제한된 고정비용이 높은 마진을 생성한다.

충전 속도는 대상 사용사례와 가장 자주 관련된다.

▶저속(3~11 kW) 또는 고속(22 kW)의 AC충전은 주로 주거용 및 직장용 충전에 사용된다. 일반적으로, EV 운전자들은 그들의 집 또는 직장에서 낮에 몇 시간 동안 그들의 차를 충전하기 위해 이를 이용한다.

▶급속(50~100 kW) 및 HPC(>150 kW) DC충전은 목적지 충전과 서비스 스테이션에서의 인루트 충전과 함께 급속 충전기 및 HPC 충전기의 가장 일반적인 사용사례다.

이를 혼합하고 일치시키면 4개 시장 부문과 각 부문의 승리 기준을 정의할 수 있다. 완벽한 타깃을 찾는 투자자이거나 빠른 개발을 지원하기 위해 자금을 조달하려는 CPO이든 각 포지션에서 승리하기 위해 무엇이 필요한지 이해하는 것이 중요하다.

1 Asset heavy/급속 및 HPC 충전의 경우, 위치 품질, 즉 급속충전기가 적합한 위치에 설치되면 이용률을 크게 높일 수 있다. 따라서 활용도가 높은 도로/고속도로에 가깝거나 고객이 15~20분만 머무르는 현장에 설치해야 한다. 이미 모든 플레이어는 잠재적 IRR을 기반으로 위치를 선택할 수 있는 내부 툴을 개발한 것으로 보인다. 초기 무버는 가장 매력적인 위치를 확보함으로써 이점을 얻을 수 있다. 자본이 중요하다. 이런 시장 상황에서 확장할 수 있는 CPO의 능력은 예를 들어, HPC 충전기 설치 비용이 높기 때문에 자본 비용을 높일 수 있는 능력에 의해 주도된다. 고품질 하드웨어 역시 마찬가지로, 장기적인 수익은 인프라의 품질에 달려 있다. 따라서 EV 충전 플레이어는 내부적으로 개발되거나 신뢰할 수 있는 OEM 파트너로부터 조달된 고품질 하드웨어를 보유해야 한다.

2 Asset light/급속 및 HPC 충전(>50 kW)은 파트너십과 상업적 범위가 관건이다. CPO는 가장 매력적인 장소, 즉 쇼핑몰, 레스토랑, 서비스 스테이션과 같은 빈번한 목적지에 충전기를 설치하고 운영하기 위해 강력한 상업적 관계를 구축해야 한다. 이는 주차장에 충전기를 설치할 의향이 있는 호텔, 리조트, 웰니스 센터와 같은 럭셔리한 목적지에서 특히 중요하다. 또한 고품질 서비스를 제공해야 한다. Asset light 기업은 운영 및 유지보수를 통해 수익의 상당 부분을 창출하기 때문에 내부적으로 또는 신뢰할 수 있는 파트너를 통해 고품질 서비스를 제공해야 한다. 또 기술적 유연성 및 사용자 정의는 최종 고객의 요구에 대응하는 핵심 요소가 된다.

3 Asset heavy/AC 저속 또는 고속충전은 틈새시장에 해당한다. 이는 제한된 시장 위치이므로 플레이어는 올바른 시장을 잘 파악해야 한다. 상대적으로 규모가 작은 시장에서는 공유 소유권 및 호텔 등과 같은 상업적 파트너 공략처험 타깃 고객층에 맞게 조정된 상업적 역량이 중요하다. 또 규모에 맞게 충전기를 배치할 수 있어야 하고, 목표 시장에 맞게 조정된 고도로 맞춤화된 제안이 필요하다. 교통, 광고, 스마트 시티 오퍼링 등 장기적인 수익(충전 이상)으로 성장을 촉진할 수 있는 능력이 요구된다. 회사는 규모를 달성할 때까지 지속되는 관리 비용을 감당해야 한다.

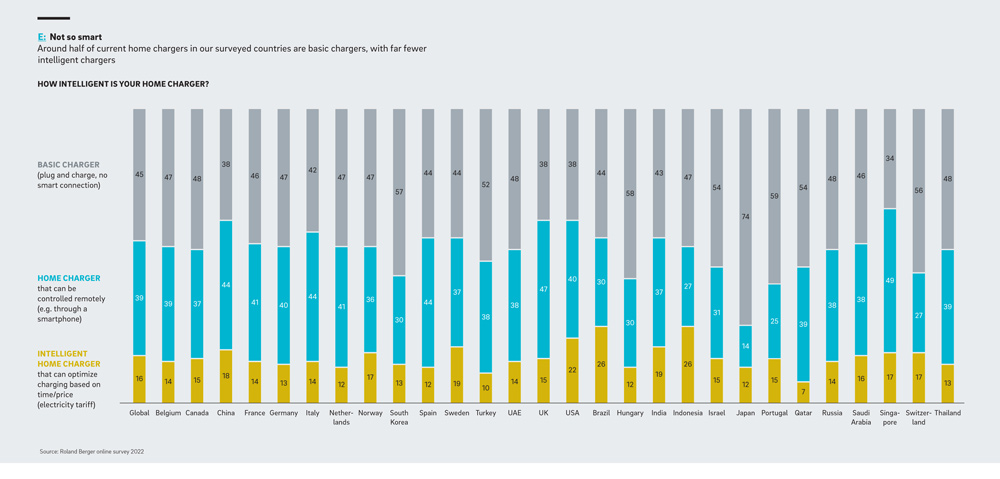

4 Asset light/AC 저속 또는 고속충전의 경우 낮은 운영 및 유지 비용이 관건이다. 건물의 높은 장비 비율과 최소 비용으로 확장할 수 있는 표준화를 통해 비즈니스가 가능해진다. 확립된 설치 역량, 부동산 관리자에 대한 상업적 접근, EV 소유자를 위한 파이낸싱 옵션, 응답성이 뛰어나고 효율적인 유지보수 팀, 연중무휴 24시간 이용 제공, 추가 수익 창출을 위한 스마트 미터 기반 스마트 추가 서비스가 요구된다(E).

시장의 미래

시장 포지션의 기준이 설정됐으므로 이제 문제는 미래에 일어날 일이다. 시장은 어떻게 발전하고 승자는 누가될 것인가. 2025년경까지 몇 년 동안 많은 플레이어가 시장에 남아 있을 것이고 각 플레이어가 선택한 비즈니스 모델과 시장 위치를 계속해서 개발할 것이다.

어쨌든 지금은 확장할 때다. 승자는 향후 2~3년 내 올바른 조치를 취하고 네트워크를 빠르고 스마트하게, 최고의 위치에 배치하는 데 필요한 CAPEX를 높이는 회사가 될 것이다. 또 목표 시장을 정복하기 위해 잘 정의된 로드맵을 따라야 한다.

이 기간이 끝나면 초기 승자가 나타나고 적자생존 및 통합 단계에 진입하게 된다. 더 작은 플레이어는 규모에 대한 지속적인 탐구에서 더 큰 플레이어에 의해 획득될 것이다. 이 시점에서 세 가지 유형의 플레이어가 성공할 자산을 획득했기 때문에 지배적 지위에 오르기 시작할 것이다.

▶퓨어 플레이어는 퍼스트무버의 이점을 활용하고 주요 충전 위치를 확보했다. 이들은 충전소 위치를 선택했고 운영에서 가장 앞선 기술을 보유하고 있다. 이들은 전기차 충전에만 집중하고 모든 재정 및 인적 자원을 여기에 투입할 수 있다는 강점이 있다.

▶대형 전력/에너지 유통기업이 소유한 플레이어는 강력한 재정 자원을 통해 더 작은 플레이어를 인수할 수 있어 유리하며 특권적인 전원공급 장치 파트너십 및 계약을 갖고 있다. 이들은 이미 전력 시장 전반에 걸친 강력한 지식과 파트너십 네트워크의 혜택을 받고 있다.

▶자동차 OEM은 제품을 번들로 판매할 수 있는 기능과 함께 주요 제품과의 긴밀한 연결을 활용할 수 있다는 장점이 있고, 대부분 EV 제조업체가 대규모 국제기업이어서 막대한 재정 자원을 제공할 수 있다.

이 타임스케일을 넘어 무슨 일이 생길지는 EV 운전자의 손에 달려 있다. 우리는 모든 사용사례가 EV 소유자의 요구를 충족하는 한 관련성을 유지할 것이라고 믿는다. 하지만 이런 요구사항이 어떻게 발전할지 예측하는 것은 거의 불가능에 가깝다. 다만 한 가지 확실한 점은 진화하는 요구사항에 맞게 확장하고 적응하지 못한다면 CPO의 배터리는 방전될 것이란 것이다.

AEM(오토모티브일렉트로닉스매거진)

<저작권자 © AEM. 무단전재 및 재배포 금지>