2020-04-21 / 05월호 지면기사

/ 글|한상민, 윤범진_bjyun@autoelectronics.co.kr

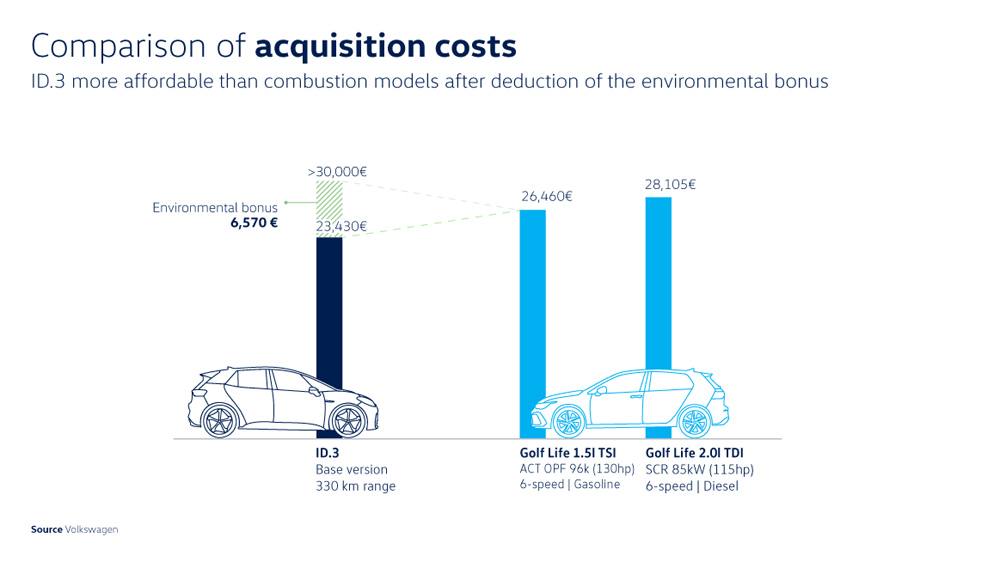

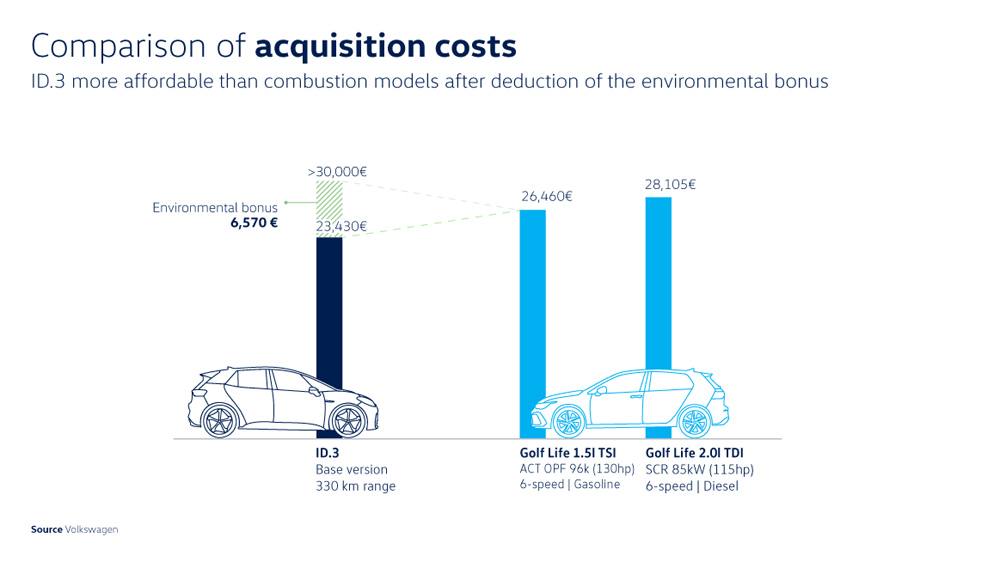

폭스바겐은 그들의 전기차 전용 플랫폼과 양산 목표를 고려할 때 조만간 배터리 전기차가 가솔린보다 더 저렴해질 것이라고 보고 있다. 현대기아차, 토요타, 혼다, GM, BMW, 다임러와 쉘 등이 FCEV 투자를 강화하면서 FCEV 대중화의 꿈을 실현하려는 동안, 디젤게이트 이후 극적인 방향 전환과 구조조정을 단행한 폭스바겐은 배터리 전기차에 사활을 걸었다.

글|한상민, 윤범진_bjyun@autoelectronics.co.kr

모그룹 폭스바겐이 배터리 전기차에 집중하고 있음에도, 아우디의 보스 브람 쇼트(Bram Schot) CEO는 “더 많은 자금과 인력 그리고 좀 더 자신감을 가지고 수소연료전지에 더 우선순위를 둘 것”이라고 했다. 이 말을 한지 딱 10개월. 지난 3월 31일 쇼트가 CEO 임기를 마치고 퇴진했다. 그룹 내에서 아우디는 수소연료전지차(Hydrogen Fuel Cell Electic Vehicle, FCEV) 부문을 사실상 주도해왔다. FCEV가 그룹의 미래 친환경차 기술의 한축이었음은 의문의 여지가 없다.

연료전지 프로그램 지원 중단

이번 쇼트의 퇴진은 아우디의 미래 파워트레인 전략을 둘러싼 기획된 숙청은 아니다. 작년 8월 루퍼트 슈타들러(Rupert Stadler) 전 CEO가 디젤게이트 관련 혐의로 독일 검찰에 기소된 이후, 당시 세일즈 총괄이었던 쇼트가 아우디를 이끌어왔다. 이미 아우디는 2018년 7월부터 슈타들러 CEO 후임으로 BMW 구매담당 이사 출신인 마커스 뒤스만(Markus Dusmann) 영입에 공을 들였다. 작년에 신임 아우디 CEO로 내정된 뒤스만의 취임이, 다만 폭스바겐의 헤르베르트 디이스(Herbert Diess) 회장의 “연료전지 개발에 배정했던 대부분 자원이 가까운 미래에 배터리 전기차로 전용될 것”이란 발표와 함께 이뤄졌을 뿐이다.

디젤게이트 이후 폭스바겐의 미래 친환경차 기술에 대한 결론은 분명했다. “승용차의 경우 모든 것이 배터리에 유리하지 사실상 수소에 유리할 것이 없다”는 것이다. 최근 몇 년간 폭스바겐은 배터리 전기차의 확산을 위해 집중력이 필요한 시기에 독일 자동차업계가 너무 다양한 파워트레인을 장려한다고 비판의 목소리를 높이면서 타 OEM 및 주요 서플라이어들과 대립각을 세우기도 했다. 독일 정부의 친환경차 보조금 정책에 대해서도 배터리 전기차에만 지원이 이뤄져야한다고 주장했다.

아우디의 브람 쇼트 CEO의 사임은 “연료전지 개발에 배정했던 대부분 자원이 가까운 미래에 배터리 전기차로 전용될 것”이란 폭스바겐 헤르베르트 디이스 회장의 발표와 함께 이뤄졌다. 하지만 쇼트 역시 “FCEV 양산은 15년 이후에나 가능할 것”이라고 전망했었다.

아우디의 브람 쇼트 CEO의 사임은 “연료전지 개발에 배정했던 대부분 자원이 가까운 미래에 배터리 전기차로 전용될 것”이란 폭스바겐 헤르베르트 디이스 회장의 발표와 함께 이뤄졌다. 하지만 쇼트 역시 “FCEV 양산은 15년 이후에나 가능할 것”이라고 전망했었다.

폭스바겐은 브랜드 특성에 맞게 대중적인 전기차로 친환경차 시장을 주도하겠다는 입장이다. 그러려면 폭스바겐의 배터리 전기차는 르노, 닛산, 테슬라 등 경쟁 브랜드가 선점한 전기차 시장에 성공적으로 론칭돼 배출규제 충족은 물론, 전체 브랜드 모델의 교두보가 돼야만 한다.

연료전지는 중소형 자동차보다는 특히 장거리 수송을 위한 중대형 트럭, 대형 버스에 유리하다. 폭스바겐 그룹은 이 영역에서도 우선 목표를 근거리 수송용 경트럭(LCV)의 전기화로 방향을 잡았다. 그렇다고 폭스바겐 그룹이 수소연료전지차 개발을 완전히 접었다고 보기도 어렵다. 폭스바겐 그룹이 폭스바겐 승용차, 아우디, 벤틀리, 부가티, 람보르기니, 스코다, 만(MAN), 포르쉐, 폭스바겐 상용차 등 12개의 자동차 및 모터사이클 브랜드를 거느리고 있고, 각각의 브랜드가 고유의 특성을 갖고 시장에서 독립적으로 운영되고 있기 때문이다.

왜 배터리인가?

전 세계 친환경차 시장에서 중국과 미국은 전기차에 투자를 집중하고 있다. 반면에 우리나라와 일본은 수소연료전지차 개발에도 전력을 다하고 있다. 작년 11월 중국 상하이에서 열린 SAIC 폭스바겐 MEB 전기차 공장 준공식에 참석한 디이스 회장은 “우리가 변하지 않으면 노키아와 같은 운명을 맞게 될 것”이라며 “적어도 향후 10년 동안은 배터리 전기차보다 경쟁력이 없는 연료전지에 자원을 투입하지 않을 것”이라고 밝혔다. 주목할 점은 디이스 회장이 늘 FCEV에 부정적 입장을 취했지만 기술개발을 중단할 것이라고 발언한 건 이번이 처음이라는 것이다.

그동안 폭스바겐은 정치인, 전문가, 언론인, 소셜 포럼 등 다양한 관계자들과 정기적으로 모여 전기이동성 집중 전략이 옳은 결정인지를 논의해왔다. 뿐만 아니라 연료전지와 대체 구동기술에도 집중할 필요가 있는지 토론해왔다.

폭스바겐의 정책수립에 지대한 영향을 미친 연구 중에는 “자동차 산업 2035 - 미래 예측(Automotive Industry 2035 - Forecasts for the Future)” 보고서가 있다. 이 보고서는 현시점에서 FCEV 대비 배터리 전기차의 결정적인 장점을 소개하고, 다른 대안이 없음을 주장하고 있다.

10년 전만 해도 ‘웰투휠(Well to Wheel, WTW)’은 배터리 전기차 도입을 가로막는 주된 ‘태클’이었다. 보고서는 연료전지차에 대해서도 이같은 생산 관점에서 문제를 제기하고 있다.

FCEV와 BEV 효율성 비교

FCEV와 BEV 효율성 비교

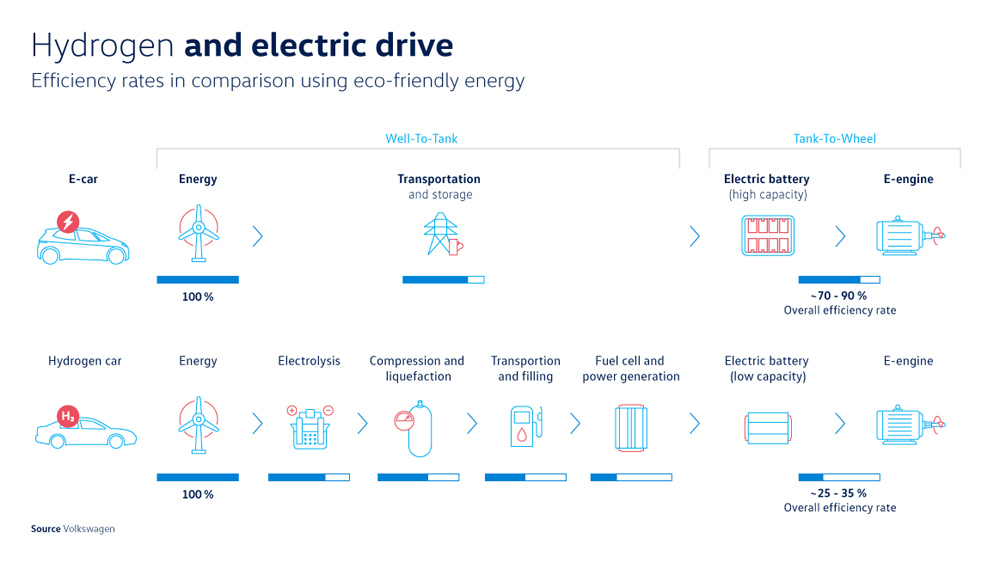

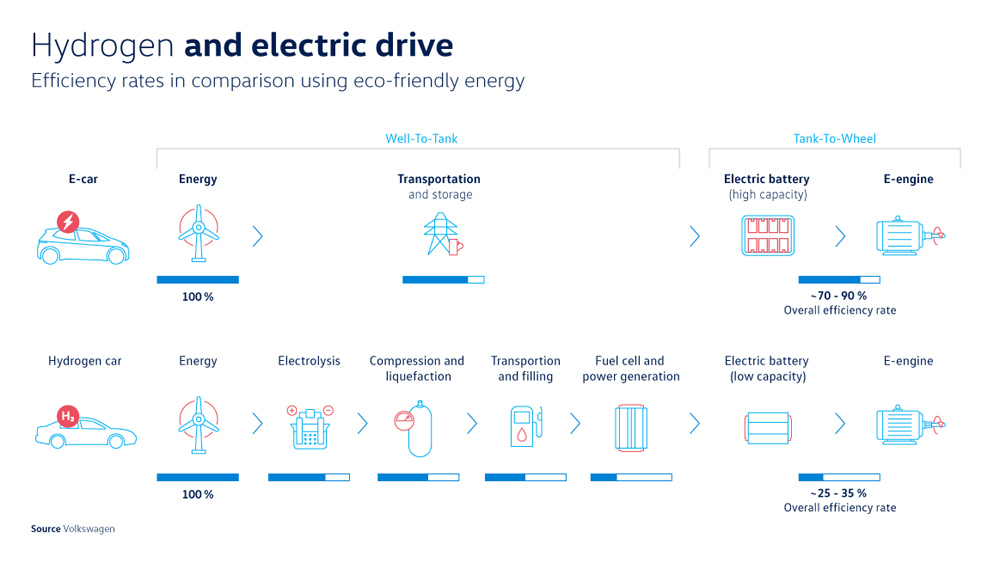

호르바스 앤 파트너스(Horvath & Partners)의 ‘자동차 산업 2035 - 미래 예측’ 보고서에 따르면, 수소연료전지 기술은 에너지 효율과 운영비용 측면에서 비효율적이다. 배터리 전기차의 경우, 전기가 배터리에 저장되기 전에 전선으로 옮기는 과정에서 에너지의 8%가 손실된다. 또 전기에너지(DC)가 전기모터(AC)를 구동하기 위해 변환될 때 18%가 손실된다. 따라서 모델에 따라 배터리 전기차는 WTW 효율이 70~80%에 달하지만, FCEV는 전기분해를 통해 수소를 생산하는 동안 이미 에너지의 45%가 손실된다. 나머지 55%의 에너지 중에서도 차량 내 수소를 전기로 변환할 때 55%가 손실된다. 따라서 FCEV는 모델에 따라 WTW 효율이 25~35%에 불과하다. FCEV가 배터리 전기차보다 같은 거리를 이동하는데 2~3배 더 많은 전력을 소비한다는 의미다. 대체연료는 효율이 훨씬 더 떨어져 전체 효율이 10~20%에 불과하다. 때문에 폭스바겐은 수소에너지를 승용차에 도입한다면 치명적인 실수라며, 수소는 자동차가 아닌 다른 산업 분야에서 전망이 밝다고 주장한다.

독일 연방환경부도 수소나 합성연료가 생산에 더 많은 에너지가 필요하기 때문에 전기 구동(electric drive)보다 더 비싸다는 점을 지적한다. 아고라 페어케어스벤데(Agora Verkehrswende)는 수소와 합성연료가 100% 재생 가능한 에너지를 사용하지 않는 한 생태적으로 확실한 대안이 될 수 없으며, 현재는 물론 미래의 예측 가능한 전력 믹스(electricity mix)을 고려할 때도 배터리 전기차가 에너지 균형 면에서 단연 최고라고 주장한다.

반면, 프라운호퍼 연구소는 합성연료나 수소 연료전지 구동기술이 승용차 부문을 제외한 철도, 항공, 해상운송, 장거리 대형 트럭에서 중요한 역할을 담당할 것이라고 전망했다. 아울러 이같은 세그먼트는 에너지 전환의 후기 단계인 2030년 이후에나 현실화될 것이며, 재생에너지의 확대와 밀접한 관련이 있다고 보고 있다(독일은 2030년까지 전력 생산의 65%를 재생에너지로 채울 계획).

전기차와 내연기관 비용 비교

전기차와 내연기관 비용 비교

95 g/km와 수퍼크레딧

유럽 1위의 양산차 메이커인 폭스바겐에게 배터리 전기차가 당장 필요한 이유는 간단하다. 2021년부터 95 g/km로 제한되는 기업평균 CO2 배출규제 때문이다. 유럽은 OEM이 판매하는 차량의 평균 CO2 배출량 상한을 95 g/km로 규정하고 올해부터 단계적으로 도입하고 있다. 올핸 OEM별로 배출량이 적은 순서로 95%까지 신차에 적용하고, 내년부터는 모든 신규 등록차량에 적용할 예정이다. 연비측정 방식도 올해는 기존의 NEDC를 따르지만, 2021년부터는 WLTP 방식을 적용한다. 폭스바겐의 WLTP 성적은 다른 독일 OEM들보다 떨어진다.

수 년 전부터 개별 완성차 기업의 CO2 배출저감 노력을 조사해온 PA컨설팅에 따르면, 유럽 내 13개 메이커는 이전 방식을 지속할 경우 총 146억 5,000만 유로(약 20조 원)의 벌금을 물어야 한다.

지난해 유럽 신차 판매대수는 1,500만 대 수준이었는데, 배터리 전기차의 판매량은 35만 대에 불과했다. 시장점유율은 단 2.3%에 머물렀다. 하지만 크게 증가할 것으로 보인다. 이는 대부분 자동차 제조업체들이 배터리 전기차 출시를 미뤄왔기 때문이다. 개발비 부담이 크고 마진이 적은 이유도 있지만, 결정적인 이유는 수퍼크레딧이다.

수퍼크레딧 시스템은 OEM 평균 CO2 배출량에서 2020년 등록된 50 g/km 미만인 저배출 차량에 대해 두 배의 혜택을 제공한다. 이 수퍼크레딧은 다음 해 축소되고 메이커마다 한도도 정해진다. 즉, 플러그인 하이브리드(PHEV) 등도 기업 평균 배출을 낮추는데 기여하지만 무배출인 배터리 전기차가 가장 큰 기여를 할 수 있다는 얘기다. 물론, 물량이 되지 않는 FCEV는 의미가 없다.

이를 반영하듯, 지난해 12월 프랑스에서 판매된 신차의 평균 CO2 배출량은 113 g/km였지만 올 1월에 96 g/km로 한 달 사이 15%나 개선됐다. 또 올 1, 2월 두 달간 유럽에서는 PHEV가 약 14만 대 판매됐는데, 배터리 전기차는 전체의 55.3%, PHEV는 44.7%를 차지했다. 이 배터리 전기차 판매의 2/3는 폭스바겐의 e-UP! 등의 초소형, 르노 ZOE 등의 소형, 폭스바겐 e-골프 등의 준중형 등 3개 세그먼트에 집중됐다. PHEV의 절반은 SUV나 크로스오버 세그먼트에서 팔렸다. 이는 배출규제, 차량 이용도에 따라 소형 세그먼트에서 순수 전기 드라이브 파워트레인 외에 다른 대안이 필요치 않기 때문이다.

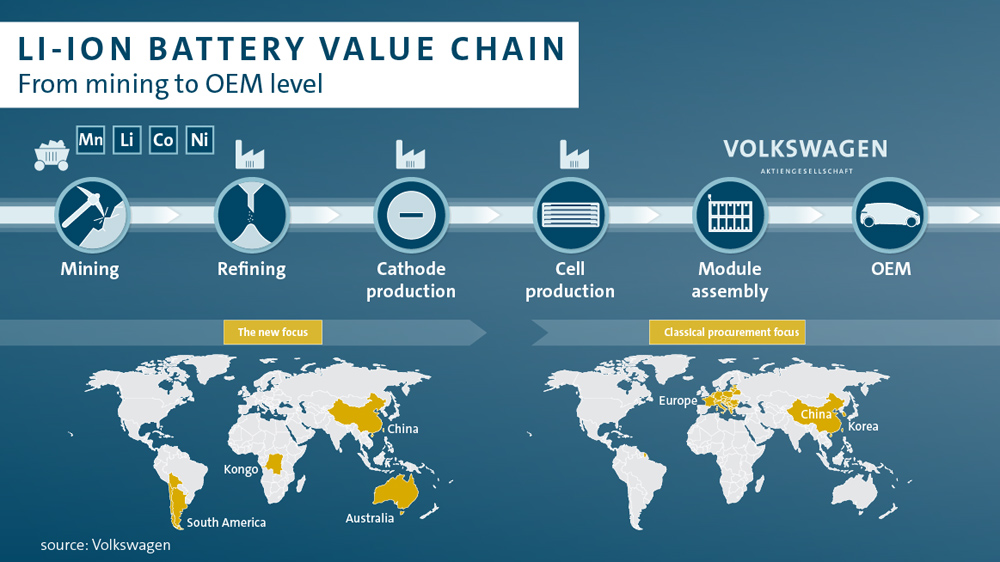

폭스바겐의 리튬 배터리 밸류체인 변화

폭스바겐의 리튬 배터리 밸류체인 변화

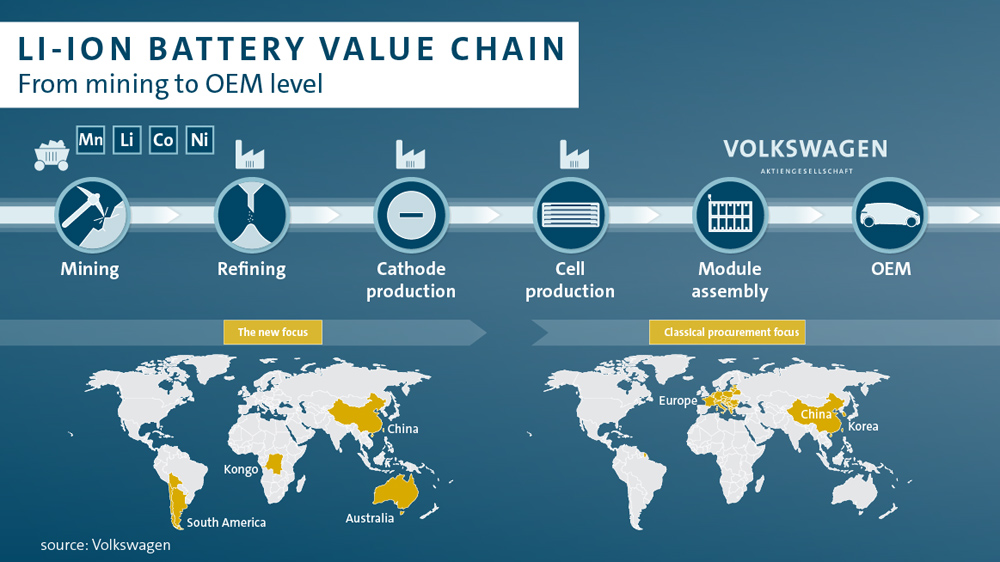

FCEV는 카메오

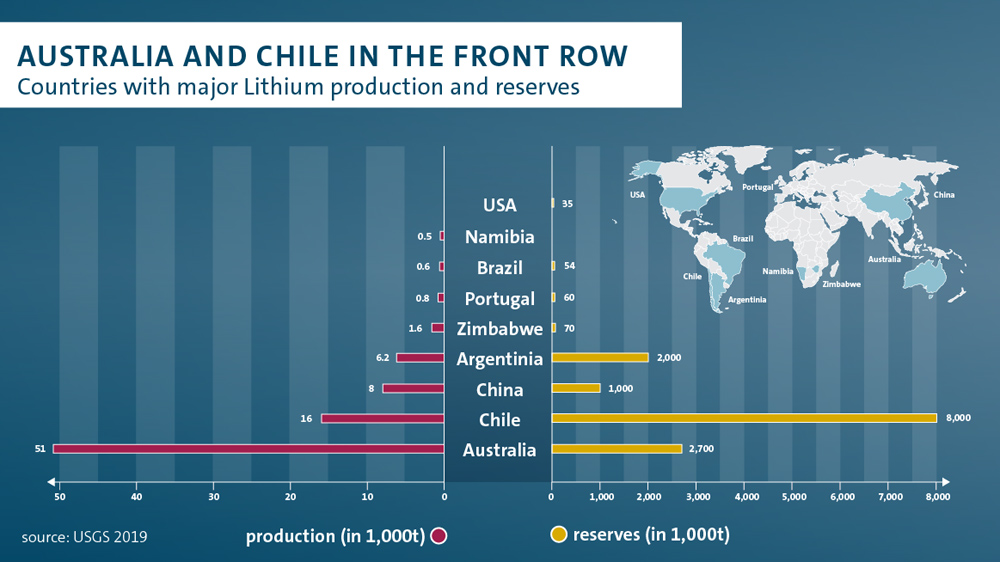

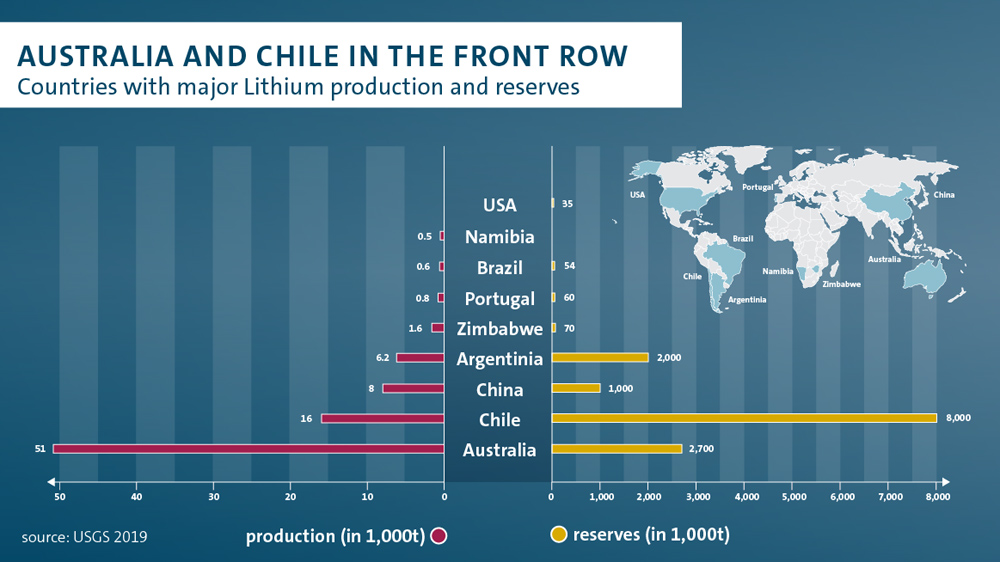

폭스바겐 그룹의 세일즈 및 마케팅 책임이었던 네덜란드인 브람 쇼트는 루퍼트 슈테들러의 몰락에 따라 후임으로 내정된 뒤스만 CEO가 취임하기 전까지 1년의 공백기에 아우디의 디젤게이트 수습, 비용절감, 전기화 전환이란 중책을 수행했다. 디젤게이트에 대한 패널티로 8억 유로(1조 6,000억 원)를 지불했고, 150억 유로(20조 원) 규모의 비용 절감을 추진하는 한편, 전기/전자화 전략(140억 유로) 등 브랜드의 미래를 위해 400억 유로(53조 원)를 투입했다. 기존 아우디의 전기차 전략(Audi.Vorsprung. 2025. 2018년부터)’은 이 시기에 2025년까지 전체 판매대수 33%를 전동화하겠다는 것을 40%로, 20종의 새 모델을 30종(2/3를 100% 전기화 모델로)으로 확대 조정됐다. 폭스바겐의 최우선 과제는 간펑과의 리튬 공급 계약, 삼성SDI, LG화학, SK이노베이션, CATL과의 셀 공급 계약, 스웨덴 배터리 제조사 노스볼트(Northvolt)에 대한 10억 달러 규모의 투자 등 배터리 전기차 양산을 위한 원자재 공급망 확보였다.

이와 함께 아우디는 FCEV 연구개발에도 착수했다. 지난해 봄 쇼트 CEO는 아우디가 2020년 전에 6세대 FCEV 프로토타입을 발표하고, 2021년부터는 소규모 리스 프로그램을 가동할 것이라고 밝혔다. 하지만, 쇼트 CEO 역시 디이스 회장과 마찬가지로 “FCEV 양산은 15년 이후에나 가능할 것”이라고 전망했다.

폭스바겐은 그들의 전기차 전용 플랫폼과 양산 목표를 고려할 때 조만간 배터리 전기차가 가솔린보다 저렴해질 것으로 보고 있다. 또한 배터리가 연료전지보다 훨씬 효율적이라는 점과 함께 배터리 전기차가 연료전지차보다 총소유비용(TCO)이 낮을 것이라는 점을 부각시킨다. 그러나 모든 자동차 제조업체들이 동의하는 것은 아니다. 현대기아차, 토요타, 혼다, BMW는 확실히 연료전지를 옹호한다.

폭스바겐에게 FCEV는 그저 미래의 옵션 중 한 가지일 뿐이다. 사실상 2030년까지 발전량의 50%를 신재생에너지로 충당하고 수소경제를 활성화하겠다는 독일 정부의 의지에 대한 화답이면서 현대기아차, 토요타, 혼다, GM, BMW, 다임러 등 수소 리더들을 의식한 최소한의 ‘보험’인 셈이다. 폭스바겐의 확고한 입장은, 수소는 승용차의 미래가 될 수 없다는 것이다. 디이스 회장은 수소가 배터리보다 훨씬 비쌀 뿐만 아니라 수소가 배터리 가격만큼 비용 곡선이 빠르게 개선되지 않을 것이라고 지적한다.

AEM(오토모티브일렉트로닉스매거진)

<저작권자 © AEM. 무단전재 및 재배포 금지>